担当相談員の方には、大変お世話になりました。

いつもご伝言をお願いしても、気持ちよく受けてくださったお電話口の方もありがとうございました。

相続人代表として作業を進めていくという初めての経験でしたが、

ひとつひとつ担当相談員の方から説明を受け、ぐちさえも聞いていただきながら、

終えることができました。

愛犬を亡くし、母を亡くし、その前後に続けて何人もの親族や友人を亡くし、

心がしぼみ切っていた時期でしたから、相続手続は辛いものでした。

その私を、担当相談員の方が、穏やかなお人柄で支えてくださったのは本当に幸運な出会いでした。

アクティブで元気過ぎる方だったらどうなっていたか。

仕事はきっちり、これは当然のことですが、ゆったりとクライアントに寄り添ってくださったこと、

感謝以外ありません。ありがとうございました。

相続手続支援センター

神奈川県 Kさん

お世話になり、ありがとうございました。

突然のお願いや、変更に対しても真摯に対応してくださいました。

何度もご足労いただき、無事に終えられました。

また、機会がありましたら是非ともお願いしたいです。

東京都 Nさん

初めての案件で心配していましたが、

担当相談員さんのおかげで、無事に終了することができました。

ありがとうございました。

東京都 Mさん

相続の手続き、ありがとうございました。

母が亡くなり、葬儀の後、何から手をつけたらいいのか不安でした。

担当相談員の方に相談し、すぐ調査で動いてくださいました。

他に、自分でやることもアドバイスしていただき、

とても心強く寄り添っていただきました。

スムーズに手続きも進めていただき、本当に、ありがとうございました。

また、何かありましたら、よろしくお願いいたします。

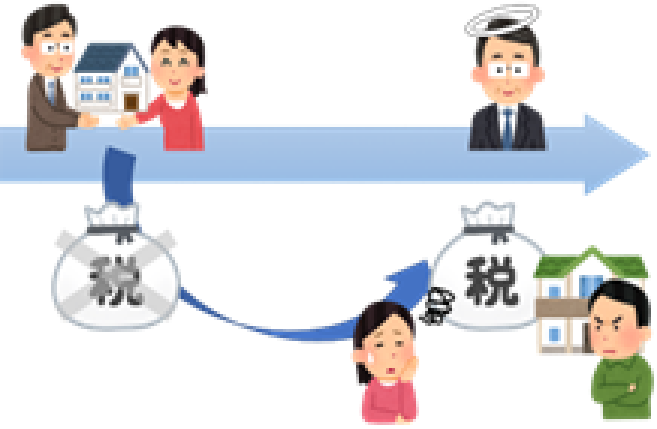

事例 132相続時精算課税制度を正しく理解して、申告漏れを防ぎましょう

Aさん

母の相続手続を行う際、父から弟が贈与を受けていたかもしれません。父の相続手続の際に、気をつけることはありますか?

相続時精算課税制度が適用されている可能性

AさんBさん姉弟が、お父様の相続手続についてご相談にみえました。

お母様は10年以上前に亡くなっており、相続人は姉妹の二名です。

まず、お二人がお揃いの上でお話を伺うと、相続財産はご自宅不動産と預貯金とのこと。

さらに、お話を進めていくと、かねてよりAさんがご両親と同居していたことから、

ご自宅をAさんが取得されることにBさんは異論ありませんでした。

ただ、不動産の価値に比べると、預貯金が極端に少ないことがわかりました。

そこで、預金はBさんが取得するとしても、Aさんから多少なりとも代償金を支払うかどうか

話合って決めていただくこととなりました。

それとは別に、Bさんは「相続時精算課税制度」について気にしているご様子でした。

①自覚のない生前贈与

というのも、お母様の相続を手続きされた際、

税理士に相談して、主な預金はAさんが、Bさんは住んでいる自宅の敷地を、それぞれ相続したそうです。

そして、その時の不動産名義が、Bさん曰く、お父様名義だったとのこと。

つまり、当時のお母様の相続とは関係ないのですが、

Bさんはその時、お父様から生前贈与を受けていたことになるのです。

②生前贈与に係る相続時精算課税制度

この制度は、父母や祖父母から子や孫へ2,500万円まで贈与税を納めずに贈与でき、

その後、贈与者が亡くなった時に、贈与時の価額と相続財産の価額とを合計して、

一括して相続税として納税するという制度です。

もし、税理士が関与していたとすれば、可能性は十分にありますが、

Bさんは税務申告したかどうか、はっきり覚えていらっしゃいません。

実際、申告書の控え等もなく、さらには、その税理士は既に引退していて詳細はわからないとのことで

相続時精算課税制度が適用されたかを確認することは難しく思われました。

ところが、Bさんのご自宅の地番をお聞きし、登記簿を確認すると、

お母様が亡くなった年に贈与を受けていることがわかりました。

さらに、所轄税務署に照会をかけると、やはり、

相続時精算課税制度を利用していたことが判明しました。

このことから、今回の相続税申告の際に、相続財産に生前贈与の財産も加算して相続税を計算することに。

そして、Bさんが、お父様から先に財産を受けていたということをご姉弟で確認と認識したうえで、

話し合いの結果、Aさんからの代償金はなしで遺産分割が合意されました。

今回のケースは、生前贈与(相続時精算課税)を確認できたことで遺産分割協議がスムーズに運び、

スムーズな分割協議や、相続税申告漏れを防げたことが幸いとなった事例でした。

◆用語説明:相続時精算課税制度◆

●注意点

この制度の注意点は、生前贈与した分が相続発生時に相続税の対象額として加算される為、

贈与の際は非課税でも、将来、相続税として課税される場合があるということです。

また、この制度を一度選択すると撤回できず、同じ贈与者からの贈与について、

年間110万円の贈与税の非課税枠となる「暦年贈与」との併用が不可となることも気を付けなくてはいけません。

●制度適用後について

この制度の贈与者である父母又は祖父母が亡くなった時には、その相続税の計算上、

相続財産の価額にこの制度を適用した贈与財産の価額(贈与時の時価)を加算して相続税額を計算します。

そして、計算の結果、相続税の納税を要しない場合には、遡って贈与税がかかることはありません。

なお、2,500万円を超えた分の贈与には、贈与時に20%の贈与税がかかりますが、

相続税を計算する際に支払った贈与税相当額は控除されます。

【相続時精算課税制度については、国税庁の該当ページもご参照ください】

東京都 Nさん

何も知らない私達に、とても丁寧にご教授いただき

ありがとうございました。

なんでもかんでも人数分に分けることで手間もかかったと思います。

お手数をおかけしました。

また何かあった時はお世話になりますので、よろしくお願いします。

何度もご足労いただき、ありがとうございました。

東京都 Tさん

ご親切に対応していただき、

ありがとうございました。

もうひとつ、実家のことで

ご相談させていただきたいと思います。

よろしくお願いいたします。

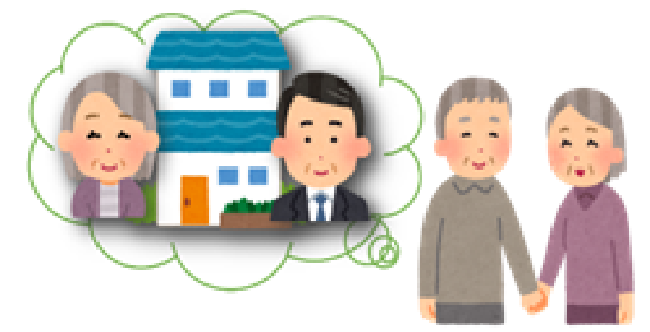

事例 131配偶者居住権をご存じですか?

Xさん

少し前に、配偶者居住権という制度ができたらしいですね。興味があるので、教えてほしいのですが。

配偶者の居住権を守る制度で、円満な相続を

配偶者居住権について詳しく知りたいという、Xさんからのご相談でした。

Xさんは、以前にお母様の相続手続をお手伝いしたお客様です。

2020年に施工された制度ですので、資料を用意し、まずはお話を聴いてみることにしました。

再婚したXさんは、今の妻・Yさんとの間にお子さんはいないとのこと。

一方で、前妻との間には二人のお子さん(AさんとBさん)がいるそうです。

なんでも、二人の子供とYさんとの関係は最悪だそうで、顔を合わせて話すことすら全くできないという状況だとか。

Xさんは自分亡き後の家族のことを大変心配しておられ、

妻Yさんの生活を守っていくために、何か良い方法がないかと考えていたところ、

とある終活セミナーで「配偶者居住権」という制度を知ったとのことでした。

①この制度に望むこと

そんなXさんの想いは、次の通りです。

・Yさんが自分亡き後も自宅に住むことができ、生活に困らないようにしたい

・最終的に自宅の不動産は、長男のAさんに引き継いでもらいたい

・なにより、家族で揉めることがなく円満に相続が終わるように、自分の遺志をしっかりと遺したい

②配偶者居住権の現在

施行されて5年、遺された配偶者の居住権を保護するための「配偶者居住権」は、

初年こそ月の利用件数が一桁であったようですが、令和三年以降、年々利用件数が増えています。

おそらく、Xさんのような想いを持った人々の家族を助ける制度として

今後も、より世の中に普及していくことでしょう。

Xさんが配偶者居住権を設定したいと強く希望するのも、Yさんを想ってのことでした。

それから、公証人と打ち合わせを何度も行い、Xさんのご納得がいく公正証書遺言を作成。

もちろん、Yさんと、お子様のAさんやBさんへの気持ちを込めた付言事項も忘れずに加えました。

そして、遺言を作成し終えたXさんの表情は、安堵されて清々しいものでした。

◆用語説明:配偶者居住権◆

●成り立ち

まず、前提として、夫(妻)が死亡した場合に、残された妻(夫)は、

住み慣れた自宅での居住を続けることを希望するのが一般的だと思われます。

特に、高齢者である場合には、新たな環境で生活を立ちあげることは

経済的にも精神的にも容易なことではないと考えられ、

このような配偶者の居住する権利を保護すべく、民法の改正によりこの権利が創設されました。

●内容

すなわち、この制度を利用することで、

配偶者が相続開始時に被相続人所有の建物に居住していた場合、

遺産分割で配偶者居住権を取得することにより、

原則として終身の間、その建物に無償で居住することができるというものです。

なお、所有権自体は子に取得させ、配偶者は無償で居住できる権利を取得します。

さらに、遺言で配偶者に遺贈することもできます。

つまり、自宅建物を所有する者は、遺言により、配偶者に居住権を確保しつつ、

自宅の所有権については自分の子に取得させることが可能となります。

●メリット

また、この制度を利用すると、所有権よりも低く財産評価されることになるため、

遺産分割では配偶者は多くの預貯金を相続できることになり、

遺言での遺留分侵害額請求に対しても対処できると考えられます。

これにより、老後の生活が困窮する事態は避けられそうです。

加えて、配偶者居住権は、Xさんのように妻と(前妻の)子との間で相続手続の難航が予想される場合に、

難問を一挙に解決する制度だといえそうです。

◆配偶者居住権については、法務局の該当ページなどもご参照ください◆

東京都 Mさん

非常に丁寧に対応していただきました。

無事に全ての手続きを終えられたことを、

心より感謝いたします。

ありがとうございました。

東京都 Hさん

ご依頼させていただいてから、

登記、相続税の支払いまで

丁寧かつスムーズに手続きを進めていただきました。

ありがとうございました。

03-3343-3261

03-3343-3261

メールでお問合せ

メールでお問合せ