Xさん

自分には子供がいないので、万が一のことがあった時のために遺言を作成したいと思っています。どうしたらいいでしょうか?

遺言は公正証書で作ることをお勧めします

Xさんがセンターを訪ねて来られました。

かなりのご高齢でしたが、とてもしっかりされていました。

お話をうかがうと、遺言書を作りたいとのこと。

というのも、既に亡くなられた奥様との間には子供がなく、

そのため、自分に万が一のことがあった時に備えておきたいそうです。

遺言は公正証書で作成することが最も望ましいとされています。

そこで、行政書士をご紹介することとなりました。

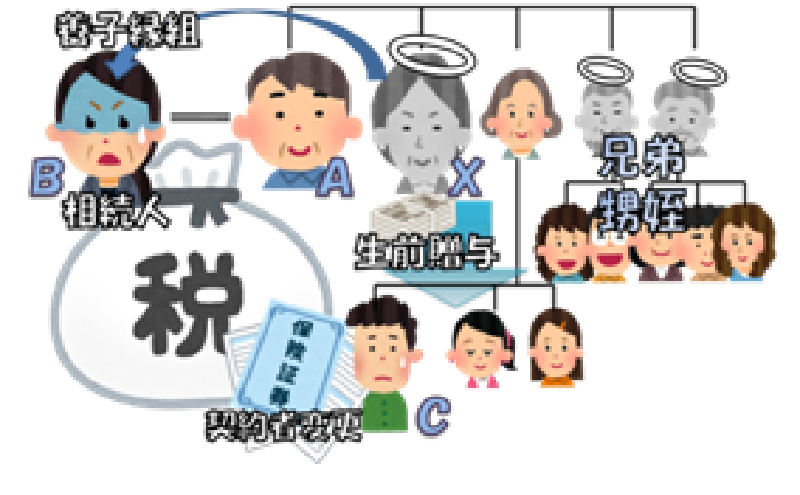

推定相続人の把握

さて、遺言書を作成するにあたり、相続人となられる方の調査から始めました。

推定相続人は、Xさんの兄弟と、既に亡くなられた兄弟の子供(甥姪)で、

その数、実に10名に上りました。

このことから、相続時には遺産分割協議が難航することが予想されます。

実は、Xさんもその事実を認識されていたそうです。

そして、日ごろから身の回りの世話をしていたAさん(相続人の一人)に

すべての財産を残したいというお考えでした。

遺言は公正証書で作成

また、Xさんのご希望はAさんもご存じだったようです。

それもあって、公正証書遺言作成の手続きはスムーズに進みました。

無事に遺言を作成でき、Xさんは安心されたご様子でお帰りになられました。

Aさんから連絡があったのはその翌日でした。

「今朝、Xさんが亡くなりました。」

あまりに突然で、その言葉の意味を理解できませんでした。

つい昨日まで、あんなにお元気だったのに…。

むしろ、Xさんは常に自分が亡くなった後のことを考えて

ずっと不安やストレスを感じていたそうです。

しかし、ようやく遺言書を作成してホッとされたのではないかということでした。

そういえば、思い返せば、昨日の帰り道のXさんの表情は、

ご相談にいらした当初に比べて柔らかかったように思えました。

遺言作成の次の日にXさんが亡くなられたことは残念でしたが、

公正証書遺言があることにより、相続手続は実にすんなりと進めることができました。

そして、Aさんに全財産を相続させたいというXさんの遺志は、

相続人の間で揉めごとを生じさせることなく実現することができたのです。

「遺言は公正証書で」とアドバイスし、お手伝いできてよかったケースでした。

◆参考◆

遺言を残すなら安心安全な公正証書で

●遺言書をお勧めする理由

亡くなった方に子や孫がおらず、ご両親(直系尊属)も既に亡くなっていると、、

その兄弟姉妹が相続人となりますが、その兄弟姉妹も既に亡くなっているとなると

今度は、その子(甥姪)が相続人となります。

そのような場合、今回のケースのように当事者が多くなり、

相続手続が煩雑なものとなることはもちろん、相続人同士が疎遠であることが多く

結果、相続人間で話し合う遺産分割協議が難航することも想定されます。

こうした”争う”相続のリスクを開けるために、遺言書作成が望まれます。

●亡くなった方の遺志が反映される

また、遺言書の作成をお勧めする理由は遺志を反映できることです。

もし、特定物を譲り受ける者を指定したい場合(事業は長男に継がせたい等)や

法定相続人以外に財産を渡したい場合(孫に遺贈したい、公益団体に寄付したい等)にも

遺言書は威力を発揮します。

特に、遺産分割協議では法定相続人以外に財産を渡すことは出来ないので、

そうした想いがある場合こそ、遺言書を書いておく必要があります。

【公正証書遺言についてのメリットは 日本公証人連合会 のホームページもご参照ください】

03-3343-3261

03-3343-3261

メールでお問合せ

メールでお問合せ