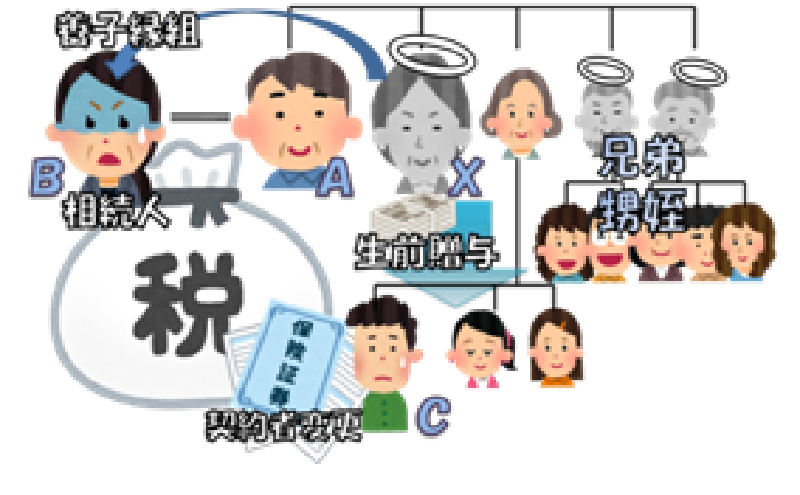

Aさん

姉の相続でご相談したいです。

きょうだいが多く、相続手続が大変になることを懸念して、自分の妻が養子になっています。

相続対策として養子縁組しても、注意が必要です

お姉様のXさんを亡くされたAさんよりご相談をいただきました。

Xさん夫婦にお子様はなく、ご主人に先立たれた後、

ご自身のきょうだいが多いことで、相続が複雑化することを懸念し、

相続対策について、Aさんと相談して、

結果、Aさんの妻Bさんと養子縁組をされました。

かくして、Xさんの相続人はBさん一人となりました。

金融資産の生前贈与

さて、Xさんの相続財産は金融資産が主でした。

そのことから、亡くなる2年前と1年前に甥のCさんたちへ、3人に100万ずつ贈与していました。

Aさんによると、Xさんが相続税対策の一環で、贈与税の申告義務が生じない範囲で行ったということでした。

また、Xさんはご自身が掛けていた生命保険契約をCさんに贈与するつもりでした。

契約者をCさんに変更しており、被保険者はXさん、契約者・受取人がCさんで、

Xさんの死後、Cさんが死亡保険金を受け取っています。

相続対策として贈与したつもりでも

相続税は、相続財産が基礎控除の額を超える場合に申告する必要がありますが、

Xさんの場合、相続人がBさん1人しかいないので、相続税の基礎控除は低くなります。

つまり、相続税の負担を軽減する為の対策として、

生前贈与することで相続財産を減らそうとしていたようです。

しかしながら、結論としてその対策は失敗となりました。

なぜなら、生命保険に関して、契約者をCさんに変更しても、

保険料負担者がXさんであることには変わりがなく、贈与とはならないからです。

Cさんは死亡により死亡保険金を受け取っているので、相続税の納税義務が生じます。

しかも、Cさんは法定相続人ではないので、生命保険の非課税枠の適用もありません。

また、そのCさんが3年以内に受け取った贈与財産(2年間で200万円)については、

なんと、相続財産に計上されてしまいます。

さらに、Cさんの場合は相続税が2割加算となります。

相続税対策として講じた策が、却って裏目に出てしまい、

Cさんまで相続税を支払うこととなってしまったのでした。

◆参考◆

●保険金受取の注意点

生命保険契約において、契約者を変更した場合、

それまで払ってきた保険料相当額を贈与したように見えますが、

その時点では保険金の支払いは発生しておらず、贈与とはなりません。

相続税法上、保険金受取人が保険料を負担していない時は、

保険料の負担者から保険金等を相続、遺贈又は贈与によって取得したとみなされ、

保険料を負担していない保険契約者の地位は、相続税等の課税上、

特に財産的に意義があるものとは考えられていないからです。

(※変更後に解約して解約返戻金を受け取った場合には贈与税が課税されます。)

●保険金の課税対象

死亡保険金が相続税の課税対象となる条件は、その保険料を被相続人が負担していたときです。

そして、この死亡保険金の受取人が相続人である場合、

受け取った保険金の合計額が非課税限度額(500万円×法定相続人の数)を超える時に、

その超えた額が相続税の課税対象となります。

ただし、相続人以外の人が取得した死亡保険金には非課税枠の適用はありません。

Cさんは相続人ではない為、非課税枠の適用を受けられませんでした。

そのため、今回のようなXさんからCさんへの契約者変更は贈与とはならず、

相続対策・相続税対策として意味を持たなかったのです。

【相続税の課税対象になる死亡保険金については、国税庁のホームページもご参照ください】

03-3343-3261

03-3343-3261

メールでお問合せ

メールでお問合せ